Auf den ersten Blick ist Crypto Lending (“Krypto-Kredite”) wenig spektakulär: Sparkonten und Kredite; das ist erst einmal nichts Neues. Tatsächlich führt Crypto Lending aber ein neues Finanzprodukt und eine komplett neue Form der Kreditbesicherung ein und gibt Sparern und Kreditnehmern somit Möglichkeiten an die Hand, die die traditionelle Finanzindustrie ihnen nicht bieten kann. Dadurch wird sich die Art und Weise wie wir sparen und Zugang zu Liquidität bekommen in den nächsten Jahren grundlegend verändern.

Solche Innovationen bringen immer Chancen und Risiken mit sich. Oft liegt der Fokus zunächst auf den Risiken, denn Innovation führt auch zu Verunsicherung. Das war in den frühen Tagen des Internets der Fall und ist auch heute bei Kryptowährungen nicht anders. Und natürlich solltest du dich mit den Risiken befassen, und vor allem auch damit, wie du diese Risiken minimieren kannst. Vor allem aber sollte dir bewusst sein, welche enormen Chancen Crypto Lending für den Finanzmarkt der Zukunft bietet, sowohl für das Krypto-Finanzsystem als auch für die klassische Finanzindustrie und für dich als Anleger und Kreditnehmer.

Bill Gates

Effizienzgewinne durch Automatisierung

Die eigentliche Innovation des Crypto Lendings ist die Verwendung von digitalem Collateral (“Kreditsicherheit”) zur Besicherung von Krediten. Dadurch entfällt die aufwendige Bonitätsprüfung der Banken und du kannst innerhalb von wenigen Sekunden einen Kredit bekommen. Heute wird das Collateral in Kryptowährungen wie Bitcoin oder Ethereum gestellt. Theoretisch könntest du aber jede Form von digitalisiertem Collateral zur Kreditbesicherung verwenden, zum Beispiel ein Haus oder eine Aktie, es muss nur in digitaler Form vorliegen.

Bereits heute kann man fast jeden Vermögensgegenstand digital abbilden, und genau darin liegt die Zukunft des Crypto Lendings. Wenn du heute zum Beispiel einen Immobilienkredit aufnehmen willst, dann bewertet ein Gutachter dein Haus. Das dauert Zeit, kostet Geld und verursacht jede Menge Papierkram. Seit Erfindung der Blockchain-Technologie kann man Immobilien nun “tokenisieren”, d.h., die Daten deiner Immobilie werden in digitaler Form in einem sogenannten “Token” abgespeichert, zum Beispiel die Lage, Größe, Anzahl der Zimmer, das Baujahr; eben alles, was den Wert deiner Immobilie ausmacht. Dieser digitale “Token” ist ein Datenbankeintrag und sozusagen der digitale Klon deiner Immobilie. In Zukunft musst du also nur noch den Token deiner Immobilie hinterlegen und kannst dafür sofort einen Kredit bekommen - ohne Bank, ohne Bürokratie, weltweit und sekundenschnell.

Auch andere Vermögensgegenstände werden in Zukunft auf diese Weise tokenisiert werden. So sagte zum Beispiel Jay Clayton, Vorsitzender der US-amerikanischen Börsenaufsicht SEC, dass in Zukunft möglicherweise alle Aktien tokenisiert würden.

Durch diese Form der Digitalisierung und Automatisierung wird die Kreditvergabe enorm beschleunigt. Liquidität fließt schneller, Projekte können schneller und einfacher finanziert werden und die Wirtschaft kann somit schneller wachsen. So wie durch die Erfindung der Email-Nachrichten schneller übertragen werden, kann durch die Erfindung des Crypto Lendings das Geld schneller fließen. Damit wird die Volkswirtschaft als Ganzes effizienter und der Zugang zu Geld wird für Firmen und Privatpersonen einfacher und auch günstiger.

Deloitte projects by 2025 that 10% of global GDP to be built on blockchain applications | #BigData #Analytics #RT https://t.co/MCfwTrTViS pic.twitter.com/G5XvaLCywj

— Ronald van Loon (@Ronald_vanLoon) September 8, 2017

Beratungsfirma Deloitte sagt 10% des globalen BIP werden bis 2025 auf Blockchain-Anwendungen basieren.

Tweet: Beratungsfirma Deloitte sagt 10% des globalen BIP werden bis 2025 auf Blockchain-Anwendungen basieren.

Ein globaler und inklusiver Kreditmarkt

Man spricht heute oft vom globalen Finanzmarkt, aber eigentlich gibt es den gar nicht. Hast du schon mal probiert, als Deutscher einen Kredit bei einer Bank in China aufzunehmen oder eine Überweisung von Deutschland nach Südamerika durchzuführen?

Im Vergleich zum traditionellen Banken- und Finanzsystem kann Liquidität im Krypto-Finanzsystem beinahe ungehemmt fließen. Geld fließt direkt vom Sender an Empfänger und muss nicht erst über mehrere Banken hinweg transferiert werden. Außerdem ist das Krypto-Finanzsystem, zumindest heute, weniger reguliert, wodurch es weniger Bürokratie erfordert. Beim Crypto Lending spielen Landesgrenzen aber vor allem auch deshalb keine Rolle, weil Krypto-Kredite durch digitales Collateral besichert sind, dessen Marktwert transparent bewertet wird.

Einem chinesischen Lending-Anbieter kann es prinzipiell egal sein, ob ein Kreditnehmer oder Sparer in China oder Europa lebt, denn es kommt lediglich auf den Wert und die Handelbarkeit des Collaterals an.

Außerdem ist beim Crypto Lending keine Bonitätsprüfung mehr nötig. Damit ist es irrelevant, wo du wohnst, wie hoch dein Einkommen ist, wie seriös du beim Bankgespräch auftrittst oder welche Nationalität in deinem Pass steht. In einem solchen Finanzsystem können also auch Menschen am globalen Werteaustausch teilhaben, die vom klassischen Finanzsystem ausgeschlossen sind - zum Beispiel Flüchtlinge, die keine Dokumente besitzen, um ihre Identität oder die Herkunft ihrer finanziellen Mittel zu belegen.

This is about where we are in the blockchain evolution of things. pic.twitter.com/ez0S2gazvt

— CZ Binance (@cz_binance) January 17, 2021

CEO der Krypto-Börse Binance

Das Ende des Banken-Oligopols

Das Bankensystem wird heute von einigen wenigen Großbanken dominiert. So halten beispielsweise in den USA vier Banken 45% aller Bankeinlagen. Seit der Finanzkrise ist die Macht der größten US-Banken sogar noch gestiegen. Dadurch ergeben sich systemische Risiken, da der Kollaps einer großen Bank die komplette Weltwirtschaft ins Wanken bringen würde. Außerdem können Banken durch ihre Oligopolstellung den Kunden - also dir - höhere Preise aufzwingen und unter sich entscheiden, wer Zugang zum Finanzsystem haben soll und wer nicht.

Big 4 US banks hold 45% of customer deposits. Why unbundling of banks is a thing. https://t.co/ZhGdG0BteS pic.twitter.com/2BYTdegg8l

— CB Insights (@CBinsights) February 4, 2016

Die 4 größten US Banken halten 45% aller Kundeneinlagen.

Die Blockchain könnte dieses Banken-Oligopol aufbrechen. Sie ermöglicht den Austausch von Werten zwischen den Nutzern des Finanzsystems, ohne dass dafür Finanzintermediäre benötigt werden. Menschen - und Maschinen - können Geld direkt an den Empfänger senden, ohne Bankkonto. Anleger können Aktien direkt von einem Unternehmen kaufen, ohne Broker. Und Sparer können Geld direkt an Kreditnehmer weiterleiten, ohne Kreditvermittler.

Es gibt heute zwei Arten von Crypto Lending-Anbietern, sogenannte CeFi- (“Centralized Finance”) und DeFi- (“Decentralized Finance”) Anbieter. Hinter CeFi-Anbietern steht ein Unternehmen, das die Online-Plattform betreibt. Ähnlich wie ein Broker oder eine Bank profitiert dieses Unternehmen vom Liquiditätsaustausch zwischen Sparern und Kreditnehmern. Hinter DeFi-Anbietern steht hingegen kein Unternehmen, das diesen Austausch organisiert. Stattdessen basiert der gesamte Vorgang auf einem technologischen Protokoll, einem Smart Contract, der die Lending-Prozesse komplett automatisiert abwickelt. Für Crypto Lending braucht man also keine Banken mehr, sondern entweder einen CeFi-Anbieter oder ein DeFi-Protokoll.

Man könnte nun argumentieren, dass CeFi-Anbieter die Banken nur ersetzen aber nicht abschaffen, und somit das Problem nicht lösen. In gewisser Weise stimmt das auch, allerdings bilden sie nur einen Teil des Bankgeschäfts und splitten somit die Wertschöpfungskette der Banken auf. Sie beleben also den Wettbewerb in der Finanzindustrie.

DeFi-Anbieter könnten Banken - und auch CeFi-Anbieter - hingegen komplett durch ein dezentrales Blockchain Protokoll ersetzen. Heute findet der Großteil des Crypto Lendings zwar noch bei CeFi-Anbietern statt, denn die meisten Anleger vertrauen lieber einem Unternehmen als einem Protokoll. Das könnte sich in Zukunft jedoch ändern, denn zum einen wird die Technologie stetig weiterentwickelt, und zum anderen hat die kommende Generation eine andere Einstellung zu Technologie und wird sich häufiger für das Protokoll und gegen das Unternehmen entscheiden. Sollten sich DeFi-Anbieter langfristig am Markt etablieren, wird kein Unternehmen mit Gebühren oder über die Zinsen am Liquiditätstransfer mitverdienen. Infolgedessen würden die Kosten des Finanzsystems massiv sinken. Crypto Lending, sowohl CeFi-Lending aber vor allem auch DeFi-Lending, könnte somit massiv zur Demokratisierung des Finanzsystems beitragen, bestehende Oligopole aufbrechen, Kosten senken, Alternativen zu massentauglichen Anlageformen wie Sparbuch, Festgeld- und Tagesgeldkonto bieten, sowie die systemische Risiken der Finanzwirtschaft reduzieren.

Marktstabilität durch Liquidität

Da es sich bei Kryptowährungen noch um eine junge Anlageklasse handelt, ist die Liquidität im Markt sehr gering, was mitunter extrem hohe Volatilität verursacht. Durch den Mangel an Liquidität entstehen auch Arbitragemöglichkeiten, zum Beispiel, weil verschiedene Krypto-Börsen unterschiedlich viel Liquidität aufweisen. Crypto Lending versorgt institutionelle Anleger wie Hedge Funds, Krypto-Börsen oder Börsenmakler mit Liquidität und ermöglicht ihnen somit, diese Arbitrage-Möglichkeiten auszunutzen. Je mehr Marktteilnehmer Arbitrage-Handel betreiben, desto geringer werden diese Arbitrage-Möglichkeiten und desto effizienter und stabiler wird der gesamte Krypto-Markt. Crypto Lending leistet damit einen signifikanten Beitrag zur Entwicklung der gesamten Anlageklasse.

Die Alternative zum Tages- und Festgeld

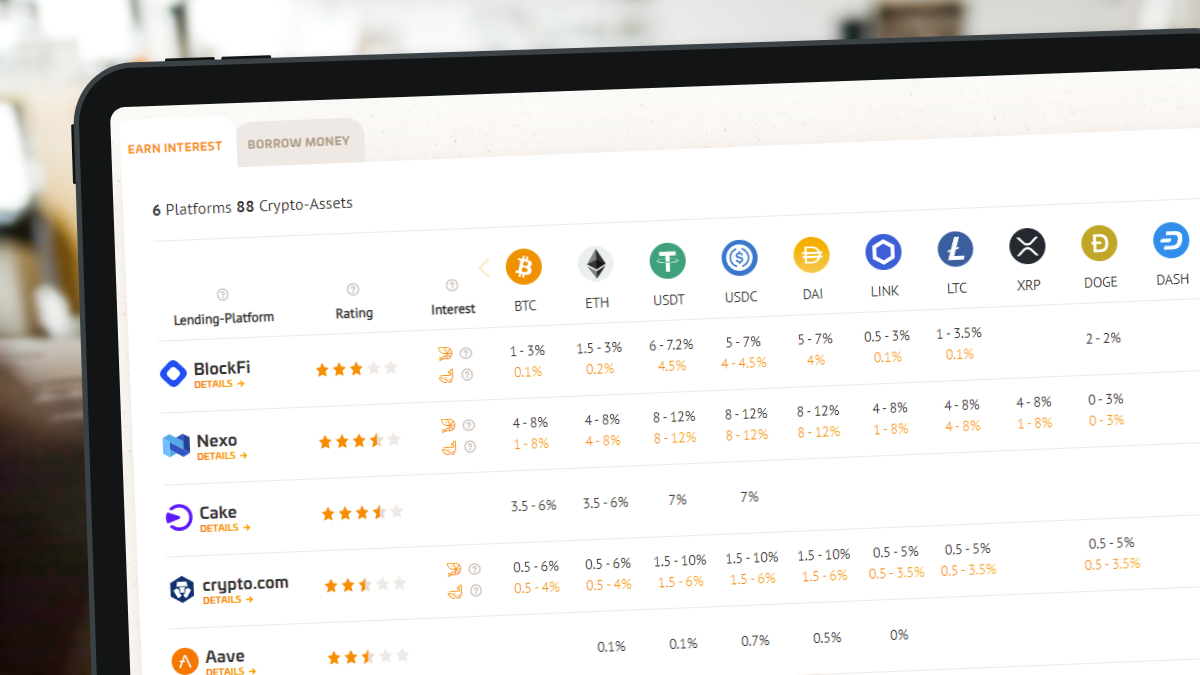

Crypto Lending-Anbieter zahlen, je nach Anbieter und Produkt, zwischen 3% und 10% Zinsen aus, zum Teil auch noch mehr. Im Gegensatz dazu erhältst du bei deiner Bank fast gar keine Zinsen mehr und manche verlangen mittlerweile sogar Negativzinsen. Crypto Lending bietet dir somit eine attraktive Rendite, wobei du dein Vermögen, wie bei der Bank, jederzeit abheben kannst. Du hast somit eine Möglichkeit, liquide Mittel kurzfristig gewinnbringend zu investieren, bis sie für Investitionen oder Ausgaben benötigt werden.

Zinstragende Anlageprodukte sind vor allem für institutionelle Investoren und Unternehmen wichtig, die vorübergehend größere Geldsummen zu Verfügung haben und darauf eine Rendite erwirtschaften müssen. Bisher gab es dafür Sparbücher, Tages- und Festgeldkonten sowie kurzfristige Staatsanleihen. All diese Instrumente sind durch die Nullzinspolitik nun wertlos geworden und es ist nicht wahrscheinlich, dass sich daran auf absehbare Zeit etwas ändern wird. Wer sein Geld nicht für Null- oder Negativzinsen auf die Bank tragen will, hat heute kaum noch Alternativen.

.png)