Crypto Lending hat sich 2020 als ein fester Bestandteil des Krypto-Finanzmarktes etabliert und die führenden Anbieter sind um ein Vielfaches gewachsen: Ein Rückblick auf das Jahr 2020.

Das Jahr 2020 war für die Krypto-Anlageklasse in vielerlei Hinsicht ein Boom-Jahr. Der Bitcoin-Kurs hat sich seit November fast verdreifacht und damit ein neues Allzeithoch erreicht. Aufgrund des gestiegenen Liquiditätsbedarfs institutioneller Anleger und höherer Nachfrage nach zinsbringenden Anlagemöglichkeiten hat sich 2020 auch das Crypto Lending als ein fundamentaler Bestandteil des Krypto-Finanzmarktes etabliert.

Massives Wachstum bei CeFi- und DeFi-Lending

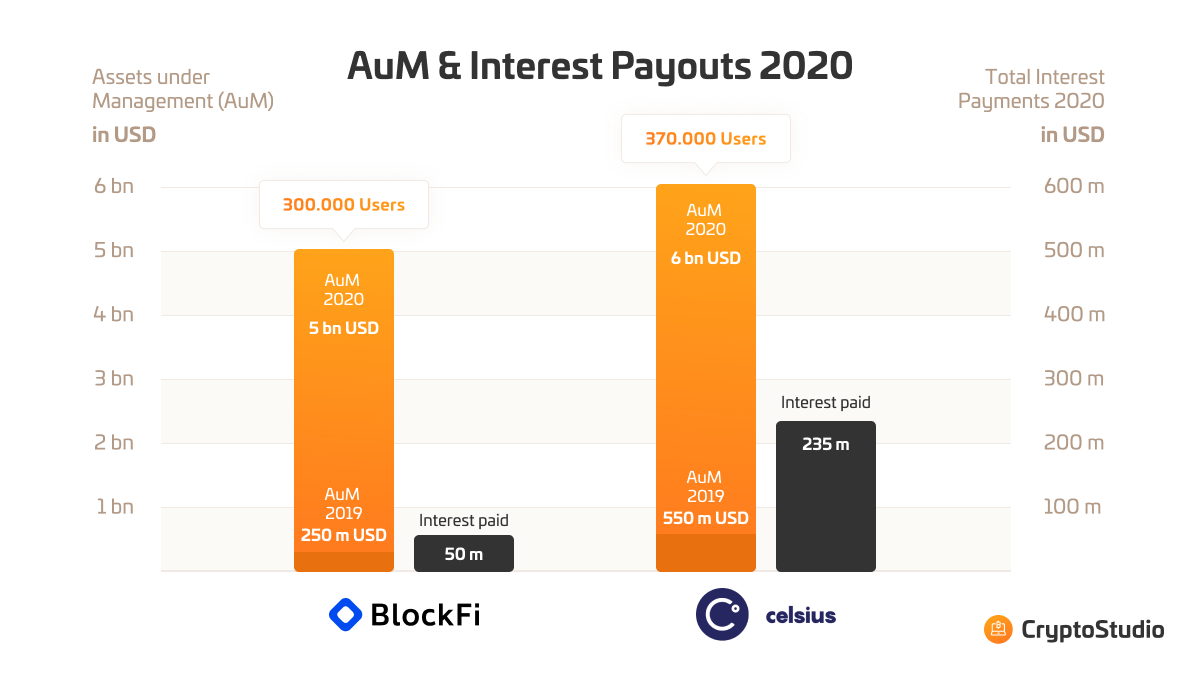

Dass 2020 sozusagen der Startschuss für den Crypto Lending-Markt war, sieht man vor allem am Wachstum der größten Anbieter: BlockFi hatte Ende Januar 2021 über $5 Milliarden in Assets under Management (AuM), im Vergleich zu ca. $250 Millionen Anfang 2020 – ein Wachstum von fast 2.000 Prozent. Celsius Network konnten ihren AuM von $550 Millionen auf $6 Milliarden steigern. Ein signifikanter Unterschied ist allerdings bei den Zinsen zu sehen: Celsius Network hat im Jahr 2020 über $235 Millionen ausgezahlt, während BlockFi im Vergleich dazu “nur” auf $50 Millionen kommt. Allerdings hat BlockFi allein im Januar 2020 $28 Millionen an Zinsen ausgezahlt, weshalb die Zinszahlungen im Jahr 2021 voraussichtlich deutlich höher ausfallen werden als im Vorjahr.

Another record breaking month of interest payments @BlockFi

— Zac Prince (@BlockFiZac) February 1, 2021

Our clients earned over 28M in interest for January including >400 #btc, >4500 #ETH and >5M in stable coins

Also we increased Litecoin rates for Feb. Thank you!

Bei den Nutzerzahlen führen Celsius Network mit 370.000 Nutzern und BlockFi mit 300.000 Nutzern. Auch die Token einiger Plattform-Anbieter haben massiv an Wert gewonnen. Der CEL Token von Celsius Network gewann im Jahr 2020 über 3.000 Prozent. Da man sich bei Celsius Network die Zinsen in CEL Token auszahlen lassen kann, konnte man hier gleich zweimal profitieren: von den vergleichsweise hohen Zinsen und dem Wertgewinn des Tokens.

Quelle: Celsius Network, BlockFi

Celsius Network und BlockFi konnten Finanzierungsrunden abschließen: Celsius Network sammelte im Juli $18 Millionen über die Fundraising-Plattform BNKtotheFuture ein. BlockFi schloss ebenfalls im Juli eine Finanzierungsrunde in Höhe von $52,5 Millionen ab, an der unter anderem institutionelle Investoren wie Galaxy Digital teilnahmen.

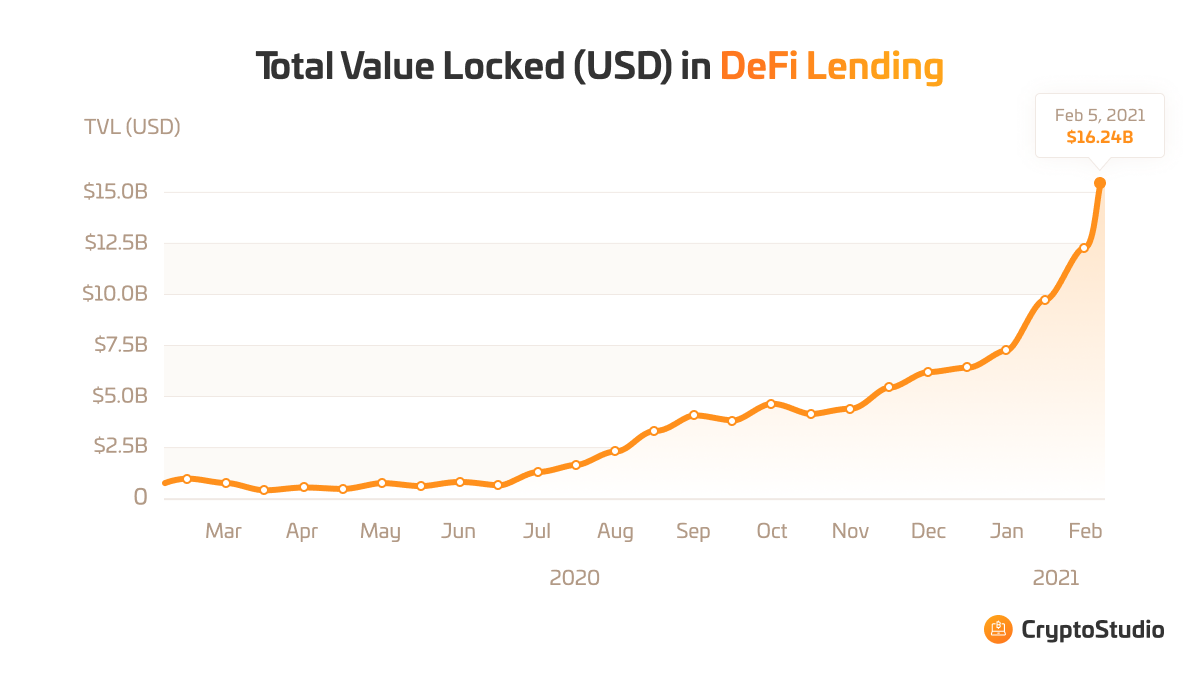

Auch der DeFi-Lending-Markt ist 2020 stark gewachsen. Während im Januar nur knapp $500 Millionen an Kapital auf DeFi Lending-Plattformen angelegt wurde, hat sich ihr gesamter AuM bis heute auf fast $13 Milliarden erhöht. Der Großteil des Vermögens konzentriert sich auf die drei führenden DeFi-Plattformen Maker, Aave und Compound.

Quelle: DeFi Pulse

Crypto Lending ermöglicht Zinsrenditen und stellt Liquidität zur Verfügung

Für diesen massiven Zuwachs an Kapital bei CeFi- und DeFi-Anbietern gab es mehrere Gründe: Zum einen ist die Krypto-Anlageklasse generell stärker in den Mainstream gerückt. Bitcoin, genauso wie die meisten anderen Kryptowährungen, erwirtschaften für Anleger aber per se keine Cashflows. Durch Crypto Lending können Anleger auf ihre angelegten Kryptowährungen nun Zinsen verdienen, wodurch Kryptowährungen als Anlageprodukt um ein weiteres Merkmal ergänzt werden. Viele Krypto-Anleger haben ihre Assets deshalb auf Lending-Plattformen investiert, um neben den Kursgewinnen noch Zinsen zu erwirtschaften.

Außerdem sind die Handelsvolumen auf Krypto-Börsen gestiegen, weshalb vor allem institutionelle Investoren schneller auf Liquidität zugreifen müssen. Crypto Lender stellen diese Liquidität bereit, indem sie die Kryptowährungen ihrer Anleger beispielsweise an Krypto-Börsen oder Market Maker verleihen. Camilla Churcher, Global Head of Business Development bei Celsius Network, erklärte in einem Beitrag auf Decrypt: „Das Wachstum bei unseren institutionellen Kunden war exponentiell. [...] Die Aktivitäten in der Krypto-Industrie haben massiv zugenommen, mehr noch als in den letzten zwei Jahren. Deshalb kommen auch immer mehr Firmenkunden zu unserer Plattform.“

Nicht nur der Handel mit Kryptowährungen wie Bitcoin hat im letzten Jahr zugenommen, sondern auch Stablecoins werden zunehmend nachgefragt. Heute liegt die Stablecoin-Zirkulation bei über $26 Milliarden; das sind $20 Milliarden mehr als noch vor einem Jahr. Viele Anleger nutzen ihre Stablecoins, um auf Crypto Lending-Plattformen Zinsen zu verdienen, ohne dabei der hohen Volatilität von Kryptowährungen wie Bitcoin oder Ethereum ausgesetzt zu sein.

Hierbei spielt auch der Zustand der Realwirtschaft eine Rolle. Aufgrund der COVID-Krise haben die Zentralbanken in Europa und in den USA die Zinsen gesenkt. Auf Sparkonten gibt es deshalb kaum noch Zinsen, auf Girokonten zum Teil sogar Negativzinsen. Auch die Realrenditen auf bonitätsstarke Staatsanleihen sind am langen Ende der Zinskurve heute zum Teil negativ. Daran wird sich auf absehbare Zeit auch nichts mehr ändern, denn für die Politik sind Null- und Negativzinsen mittlerweile das “neue Normal”. Für Sparer gibt es deshalb kaum noch Alternativen, um ihr Geld bei überschaubarem Risiko zinsbringend anzulegen.

Die #EZB-Chefin Christine Lagarde meint, die Menschen sollen dankbar dafür sein, dass sie einen Job haben und sich nicht über #Niedrigzinsen auf ihrem #Sparbuch beschweren (Quelle: https://t.co/JKDIDfdjjW)

— CryptoStudio (@CryptoStudioDE) December 12, 2020

Das sehen wir anders! #ZinsenZumGrinsen https://t.co/yQyYgJMLVO

Crypto Lending hat sich als Kernelement des Krypto-Finanzmarktes etabliert

Die Crypto Lending-Branche hat im Jahr 2020 eine wichtige Hürde genommen: Der Crypto Flash Crash im März war ein Systemtest, der Anlegern eindrucksvoll die Stabilität der noch jungen Crypto Lending-Anbieter verdeutlicht hat. Keiner der führenden Anbieter ist im Zuge des Crashs vom Markt verschwunden und das Kapital der Sparer war durch die von den Plattformen geschaffenen Besicherungs-Mechanismen ausreichend geschützt.

Darüber hinaus gab es bei den Lending Playern im letzten Jahr auch viel Bewegung. Die Insolvenz des amerikanischen Anbieters Cred sorgte in der Branche für Aufregung und die Maker Foundation geriet im Zuge des Crypto Flash Crashes in die Kritik. Neben den beiden großen Anbietern Celsius und BlockFi hatten auch andere Anbieter Auftrieb: Nexo konnte mit einem AuM von über $2 Milliarden aufholen und mit Cake hat sich eine Plattform aus dem deutschsprachigen Raum am Markt etabliert. Neben den großen und mittelgroßen Plattformen gibt es auch eine Vielzahl an kleineren Anbietern wie Crypto.com, CoinLoan, YouHolder, Salt Lending, Helio Lending oder Bank of Hodlers. Auch die Krypto-Börse Gemini hat mit “Earn” kürzlich ein eigenes Sparkonto angekündigt.

#GeminiEarn early access is live for select customers!

— Gemini (@Gemini) February 2, 2021

With a Gemini Earn account, you can receive up to 7.4% interest on your #crypto.

✅Interest is earned daily

✅No minimums

✅Available in ALL 50 US states

✅No fees when you redeem your cryptohttps://t.co/VEW5nYSuHk pic.twitter.com/0YHp5haa0m

Das rasante Wachstum des Crypto Lendings wird sich auch im nächsten Jahr weiter fortsetzen. In der klassischen Finanzindustrie ist die besicherte Wertpapierleihe ein Kernbestandteil des Systems. Sie gilt als ein erprobtes und sicheres Konzept, an dem sich alle großen Banken und Broker beteiligen. Crypto Lending ist im Prinzip das gleiche Konzept, nur eben für Krypto-Vermögenswerte.

Die Entwicklungen des Jahres 2020 haben gezeigt, dass Crypto Lending in Zukunft auch im Krypto-Ökosystem ein elementarer Baustein sein wird - ähnlich wie in der klassischen Finanzindustrie. Immer mehr Plattformen versuchen den Markt mit innovativen Angeboten zu erobern. Die Konkurrenz wird härter und Krypto-Sparkonten sowie Krypto-besicherte Kredite werden stärker nachgefragt. Je mehr der Markt wächst, umso mehr Liquidität wird benötigt und Anleger wollen ihre Assets zinsbringend anlegen. Crypto Lending kann all das leisten, zum Vorteil der Sparer und Anleger.